Unausgeprägte globale Konjunkturdynamik – Schwellenländer bleiben Stabilisatoren

Das dritte Quartal 2023 war geprägt von heterogener Konjunkturdynamik. Anfang des Quartals lieferte der IWF im Juli eine Aktualisierung der Wachstumsprognosen. Das globale Wirtschaftswachstum wurde per 2023 von zuvor 2,8 % auf 3,0 % hochgesetzt. Der Wachstumsclip der Industrienationen wurde von 1,3 % auf 1,5 % revidiert. Japan setzte mit seinen Wirtschaftsdaten überwiegend positive Akzente. Japan reüssiert derzeit in der G-7 Runde mit den stärksten Einkaufsmanagerindices vor den USA, aber auch dem höchsten BIP-Wachstumsclip im 2. Quartal 2023 (1,2 % im Quartalsvergleich). Die Wachstumsprognose der aufstrebenden Länder wurde von 3,9 % auf 4,0 % seitens des IWF angepasst. Die aufstrebenden Länder bleiben damit die globalen Wachstumstreiber, allen voran die Länder aus der Region Asien mit einem Wachstumsclip per 2023 von 4,5 % unverändert zur Aprilprognose des IWF.

Maßgebliche Hintergründe des unausgeprägten Konjunkturszenarios waren weiterhin Auswirkungen der geopolitischen Lage und deutlich anziehende Ölpreise dank verstärkter Kooperation Russlands und Saudi-Arabiens als so genannte „Swing Producer“. Auch die in westlichen Ländern fortgesetzte Zinserhöhungspolitik mit ihren zeitversetzten Wirkungen hatte einen moderierenden Einfluss. China, das Land mit dem größten BIP auf Basis der Kaufkraftparität, verlor zunächst an Wirtschaftsdynamik (Juli-Daten), um dann jedoch wieder unerwartet an Boden zu gewinnen (August-Daten).

Die Vereinigten Staaten lieferten ein durchwachsenes Datenbild, das Ausdruck unterproportionalen Wachstums ist. Der private Konsum und der industrielle Sektor generierten moderate Wachstumsimpulse. Sowohl die durch Zinserhöhungen belasteten Immobilienmärkte als auch der Bausektor belasteten das Wachstum. Der Arbeitsmarkt zeigte sich fortgesetzt in positiver Verfassung.

In der westlichen Hemisphäre fiel Europa bezüglich der Wirtschaftslage weiter zurück, das gilt sowohl für die EU als auch für Großbritannien. So wurde auch das BIP der Eurozone per 2. Quartal 2023 von 0,3 % im Quartalsvergleich auf 0,1 % revidiert. Rückläufige Tendenzen bei den Frühindikatoren weisen in Richtung Rezessionsrisiken. Positiv stach „noch“ die Anomalie starker oder zumindest widerstandsfähiger Arbeitsmärkte (nachlaufende Wirtschaftsindikatoren) ins Auge.

Innerhalb der Eurozone verlor Deutschland fortgesetzt an Boden. Die im 3. Quartal veröffentlichten Daten des Bruttoinlandsprodukts lieferten mit einer Veränderung um 0,0 % zum Vorquartal die schwächsten Werte der G-7 Länder. Die Wachstumsprognose des IWF wurde im Juli für das Gesamtjahr 2023 von -0,1 % auf -0,3 % revidiert. Prekär fielen die Frühindikatoren (Einkaufsmanagerindices, Konsumklima) im Vergleich zu den großen Wirtschaftsnationen aus. Die Bundesbank erwartet für das dritte Quartal laut aktuellem Monatsbericht eine leichte Kontraktion der Wirtschaftsleistung. Die verfügbaren Daten des Konsums, der Industrie, der Baubranche und des Immobilienmarktes weisen rezessive Werte aus. Investitionen lassen sich nur durch massive Subventionen (Halbleitersektor, Batterien) realisieren, da die Konkurrenzfähigkeit des Standorts schwach ist. Das Risiko der mittel- und langfristigen Energieversorgungssicherheit und das akute Thema der nicht vorhandenen Konkurrenzfähigkeit bei Energiepreisen als energieintensivster Industriestandort des Westens wirkten belastend. Im 3. Quartal 2023 wurde dieses Manko sowohl von dem Deutschen Industrie- und Handelskammertag als auch dem Bundesverband der deutschen Industrie fortgesetzt thematisiert. Das von der Regierung initiierte Wachstumschancengesetz adressiert viele kritische Baustellen, unter anderem die Belastung durch überbordende Bürokratie, es forciert auch Steuervereinfachungen und Anreize. Das akute Primärrisiko für den Standort, das Energieproblem, wurde in dem Gesetz nicht berücksichtigt.

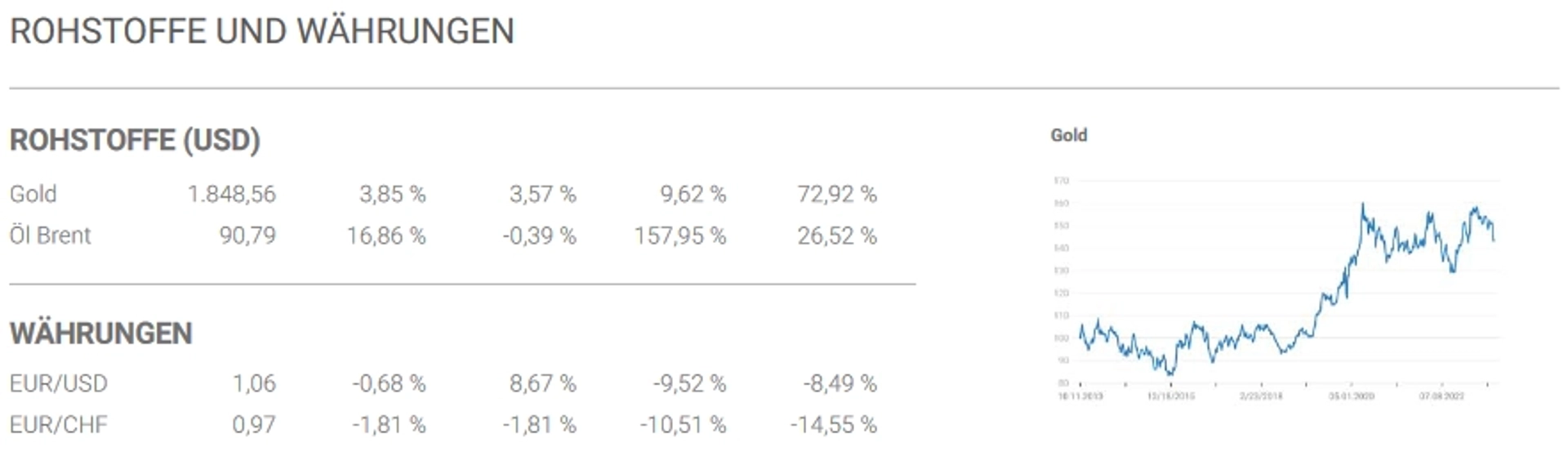

Die Entspannung des Inflationsdrucks im ersten Halbjahr setzte sich in der westlichen Welt im dritten Quartal 2023 nicht erwartungsgemäß fort. Dafür waren unter anderem Energiepreise verantwortlich. So legte der Preis der Ölsorte Brent seit dem 30. Juni 2023 von 74,81 USD auf 93,27 USD pro Fass um circa 25 % zu. Im Jahresvergleich kam es im Vergleich zum Ultimo September 2022 zu einem Anstieg um gut 5 %. Die Erdgaspreise nahmen im 3. Quartal im Quartalsvergleich in Europa um 15,5 % zu. Dagegen kam es in den USA bei Erdgaspreisen zu einem Rückgang im 3. Quartal 2023 um 5,4 %. An den Metallmärkten ergaben sich tendenziell eher entlastende Entwicklungen. So sank der Nickelpreis seit Ende des 2. Quartals 2023 um 5,7 %, der Kupferpreis fiel um 1,4 %. Der Aluminiumpreis stieg dagegen um 5,8 % (energieintensive Produktion, Korrelation zu Energiepreisen). Bei den Lebensmitteln war das Bild im 3. Quartal durchwachsen. Während die Preise gegenüber dem Ultimo des 2. Quartals bei Weizen (-4,3 %) und bei Schweinefleisch (-13,9 %) sanken, kam es bei Mastrind (+10,7 %), bei Zucker (+13,1 %) und bei Orangensaft (+32,1 %) beispielsweise zu Preiserhöhungen.

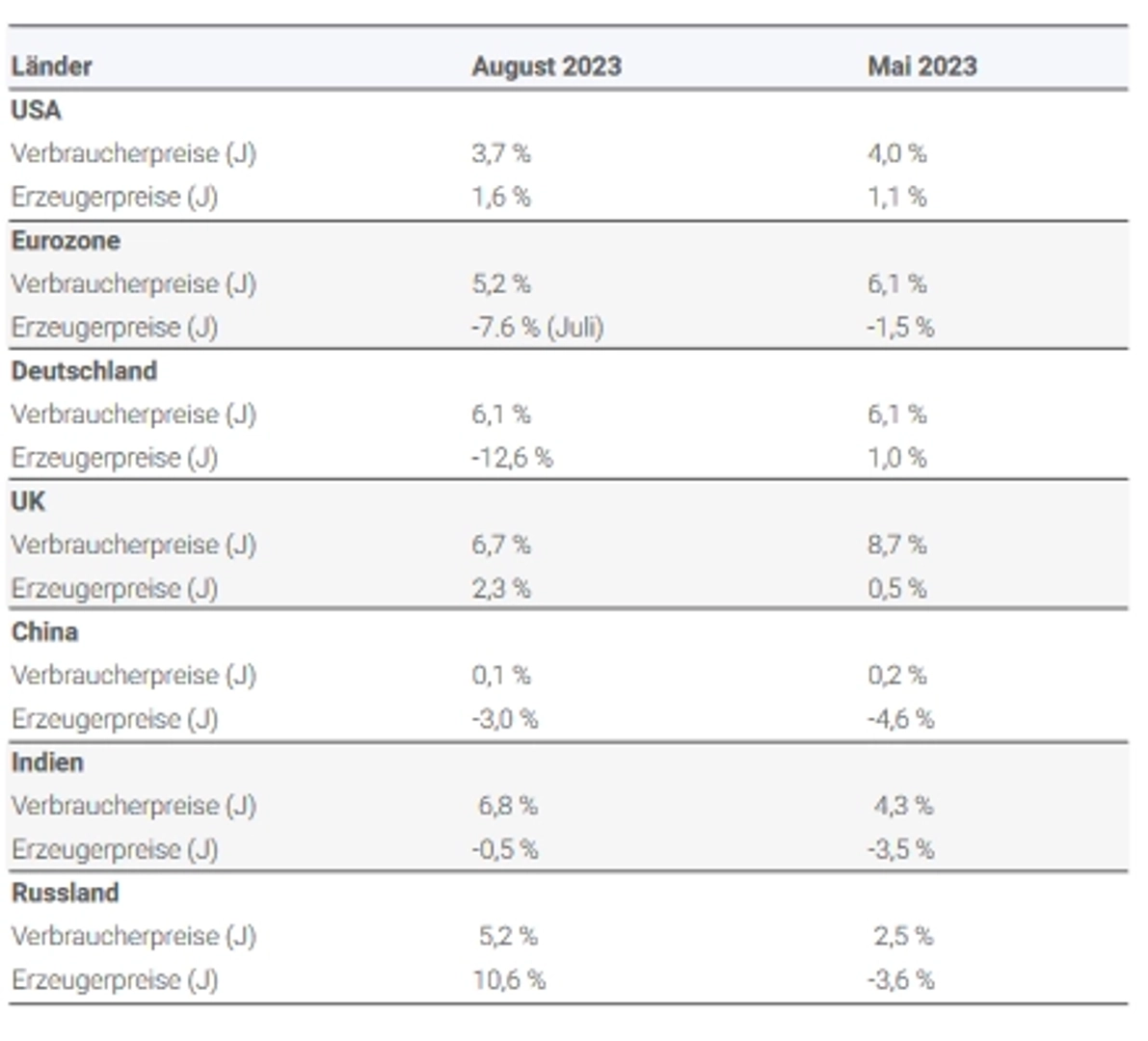

Die Inflationsentwicklungen auf globaler Ebene bezüglich der letzten drei Monate liefern ein heterogenes Bild.

Die Zinspolitik der Zentralbanken wurde im dritten Quartal heterogener. Japan hielt unverändert an der Negativzinspolitik fest (Leitzins -0,10 %). Die EZB hat im dritten Quartal auf den beiden Sitzungen den Leitzins jeweils um 0,25 % auf jetzt 4,50 % erhöht. Die Federal Reserve (5,375 %) als auch die Bank of England (5,25 %) und die Schweizer Nationalbank (1,75 %) verzichteten im September auf Zinserhöhungen, auch hinsichtlich des Verweises darauf, dass Zinsmaßnahmen erst mit mehr als 12 Monaten ihre volle Wirkung entfalten.

Anders als in der westlichen Hemisphäre setzte China mit einer Zinssenkung im August um weitere 0,10 % einen Kontrapunkt. Anders als im Westen steht China vor Deflationsrisiken mit Verbraucherpreisen bei 0,1 % und Erzeugerpreisen bei -3,0 %.

Fazit: Die Weltwirtschaft konnte im dritten Quartal 2023 keine nennenswerte Dynamik entwickeln. Die Homogenität im Konjunkturverlauf der Weltwirtschaft nimmt zunehmend ab.

Die Perspektive

Eine kurzfristige Trendwende zu erhöhter globaler Wirtschaftsdynamik ist am Ende des dritten Quartals 2023 in Richtung des vierten Quartals und darüber hinaus nicht erkennbar. Sowohl die unausgeprägte Konjunkturdynamik in den Industrieländern bedingt durch Geopolitik und deren ökonomischen Folgen als auch die einsetzenden Wirkungen des aggressivsten Zinserhöhungszyklus in der westlichen Welt ex Japan zeitigt einen bremsenden Konjunktureinfluss durch Nachfrageausfälle für die Schwellenländer, ohne deren positive Grundtendenz zu gefährden. In den letzten zehn Jahren wuchsen die Binnenverkehre des „Globalen Südens“ überproportional und forcierten damit eine zunehmende Abkoppelung von dem westlichen Konjunkturzyklus.

Diese wirtschaftliche Abkoppelung erfuhr eine politische Formierung. Im dritten Quartal ergab sich bezüglich der Geopolitik eine wesentliche Veränderung. Die Ländergruppe BRICS (Brasilien, Russland, Indien, China, Südafrika) erweitert sich per Anfang 2024 um sechs weitere Mitglieder. Hinzukommen werden Saudi-Arabien, die Vereinigten Arabischen Emirate, Iran, Ägypten, Argentinien und Äthiopien. Damit vereinigt BRICS+ ab Anfang 2024 circa 37 % der Weltwirtschaftsleistung (Basis Kaufkraftparität) auf sich. BRICS+ vertritt dann 46 % der Weltbevölkerung und kontrolliert 80 % der weltweiten Ölproduktion. Weitere 20 Länder des Globalen Südens wollen dem BRICS-Verbund beitreten. Der bisher lose Bund der BRICS-Länder intensiviert zudem den Aufbau eines eigenen Organigramms (Institutionalisierung), um eigenen Interessen mehr politisches Gewicht und wirtschaftliche Potenz zu verleihen. Als Fazit bietet sich an, dass diese neue Struktur das Potenzialwachstum dieser Gruppe positiv beeinflussen wird. Es werden sich auch positive Wechselwirkungen mit den Industrienationen ergeben, die der Weltwirtschaft perspektivisch mehr Widerstandskraft und Wachstumspotenzial verleihen werden.

Die in die Zukunft gerichteten Wirtschaftsdaten deuten in Richtung unausgeprägter Konjunkturdynamik in einer globalen Betrachtung. Der von JP Morgan ermittelte Einkaufsmanagerindex für die Gesamtwirtschaft (Global Composite PMI) sank von Mai bis August von gut 54 auf 50,6 Punkte (50 Punkte markiert die Grenze zwischen Wachstum und Kontraktion).

Die Einkaufsmanagerindices signalisierten insbesondere in dem Sektor des Verarbeitenden Gewerbes fortgesetzte Kontraktion und Dynamikverluste. So liegen die Einkaufsmanagerindices des Westens für diesen Sektor per September 2023 allesamt unter 50 Punkten, der Marke, die zwischen Wachstum und Kontraktion unterscheidet (Indien 58,6, China 51,0, USA 48,9, Japan 48,6, UK 44,2, Eurozone 43,4 und Deutschland 39,8). Anzumerken ist, dass der Sektor des Verarbeitenden Gewerbes bezüglich des Themas Energiepreise sensibel ist. Europa ist und bleibt durch die eigene Politik im Vergleich zu den USA und Japan in einer kritischen Situation.

Der Dienstleistungssektor verlor im dritten Quartal laut Einkaufsmanagerindices global an Wachstumsdynamik. Die Heterogenität zwischen den Ländern, die sich im dritten Quartal ergeben hat, unterstreicht die Tendenz zu Lasten der Länder mit Problemen in der Energiepolitik (Indien 60,1, Japan 53,3, China 51,0, USA 50,2, Deutschland 49,8, Eurozone 48,4, UK 47,2).

Innerhalb der Weltwirtschaft ergeben sich erkennbar uneinheitliche Dynamiken, die sowohl mit den Themen der Energieversorgungssicherheit als auch der Energiepreise (Konkurrenzfähigkeit) korreliert sind. Je länger ein global unausgewogenes Szenario diesbezüglich dominiert, desto größer wird die Divergenz der strukturellen und konjunkturellen Entwicklungen gegenüber den diesbezüglich benachteiligten Regionen werden, allen voran gegenüber Westeuropa und maßgeblich gegenüber Deutschland.

Hinsichtlich möglicher weiterer Zinserhöhungen in westlichen Ländern und den damit verbundenen Unsicherheiten bleibt der Druck auf die Immobilienmärkte und die Baubranche ausgeprägt. Für den „Globalen Süden“ sind die Aussichten mangels hoher Inflation und Zinserhöhungen überwiegend besser.

Im Rohstoffsektor ist der Ausblick kritischer sowohl für die weitere Entwicklung der Ökonomie als auch des Preisgefüges. Das aktive Preismanagement Russlands und Saudi-Arabiens durch fortgesetzte Produktionskürzungen, das als Resultat einen Anstieg der Ölpreise um 25 % (Brent) trotz unausgeprägter Konjunkturlage zur Folge hatte, ist bedeutend, denn höhere Energiepreise wirken sich auf alle anderen Rohstoffpreise erhöhend aus (Beispiel Lebensmittelpreise wegen Korrelation Dünger/Energie, energieintensive Förderung von Erzen). Das Risiko, dass Rohstoffpreise einen stärkeren bremsenden Konjunktureinfluss ausüben werden, ist gegenüber dem Vorquartal erhöht.

Die Perspektiven für den Technologiesektor oder zumindest für Teile dieses Sektors heben sich positiv ab. Die Disruption durch Künstliche Intelligenz greift unter Schwankungen Raum. Diese Entwicklung wird sich grundsätzlich fortsetzen. Perspektivisch wirkt Künstliche Intelligenz durch massive Erhöhung der Effizienz reduzierend auf Inflation.

Die verfügbaren Fakten liefern keine Grundlagen für einen Trendwechsel in Richtung einer belebteren Gangart der Weltkonjunktur in zeitlicher Nähe. Die Spreizung bezüglich der Konjunkturentwicklungen zwischen den Industrienationen wird sich zu Gunsten der Schwellenländer tendenziell ausweiten. Die Spreizung der Konjunkturentwicklungen innerhalb der Eurozone zu Lasten Deutschlands wird ohne Umsteuerung in Berlin und Brüssel nicht abnehmen.

Der Finanzmarkt und die Wirtschaft

An den Finanzmärkten ergab sich im Sommerquartal ein Gesamtbild, das von Konsolidierung respektive leichter Korrektur der in Teilen bemerkenswerten positiven und widerstandsfähigen Lage (Aktienmärkte) im ersten Halbjahr 2023 geprägt war.

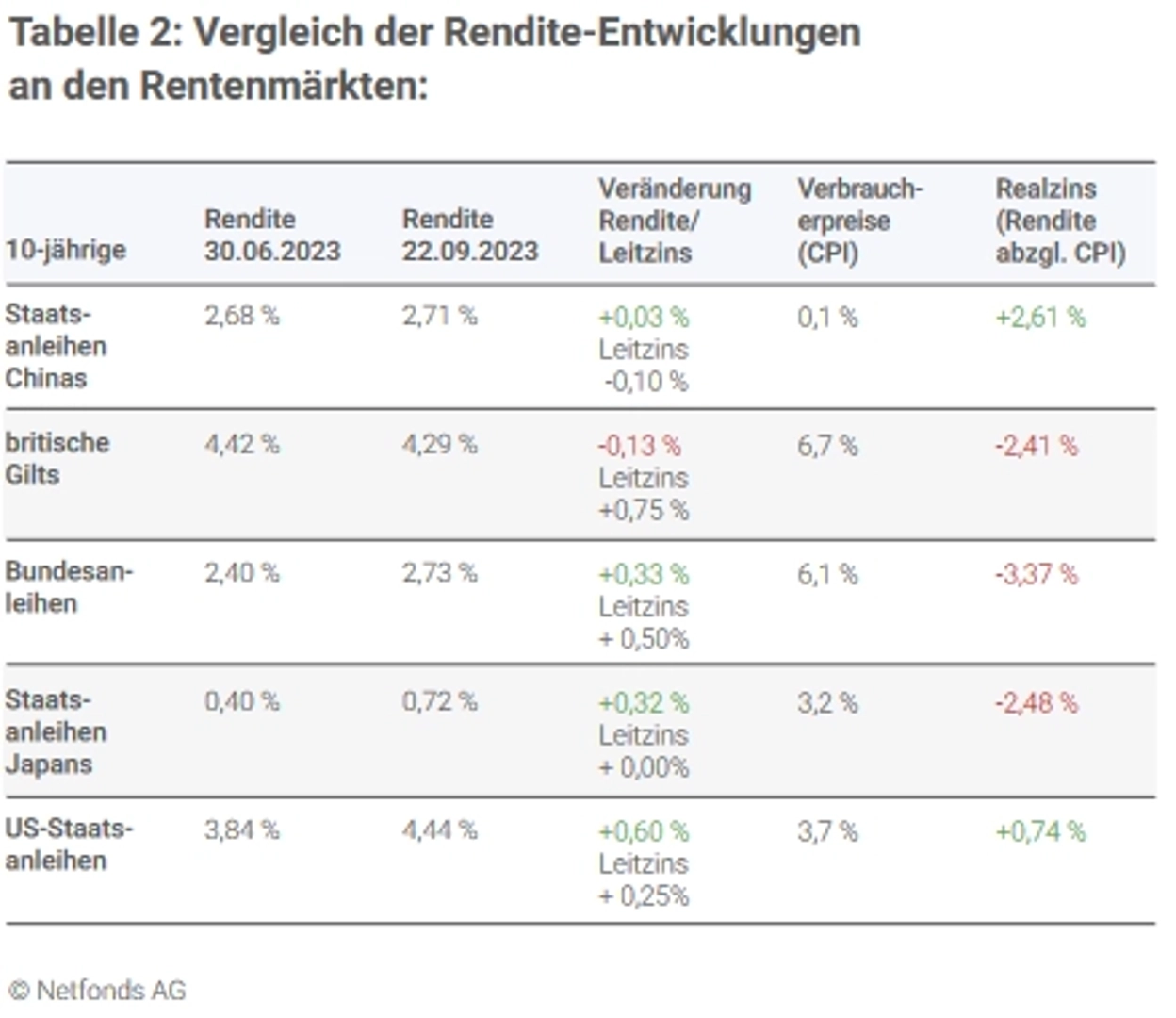

Die Divergenz zwischen der Konjunkturentwicklung in den Industrienationen im Vergleich zu den Schwellenländern wird an diversen Märkten kaum oder weiter nicht diskontiert. Ebenso wird den Themen der unterschiedlichen Qualität (Realzins, siehe Tabelle 2) an den Rentenmärkten wenig Aufmerksamkeit geschenkt.

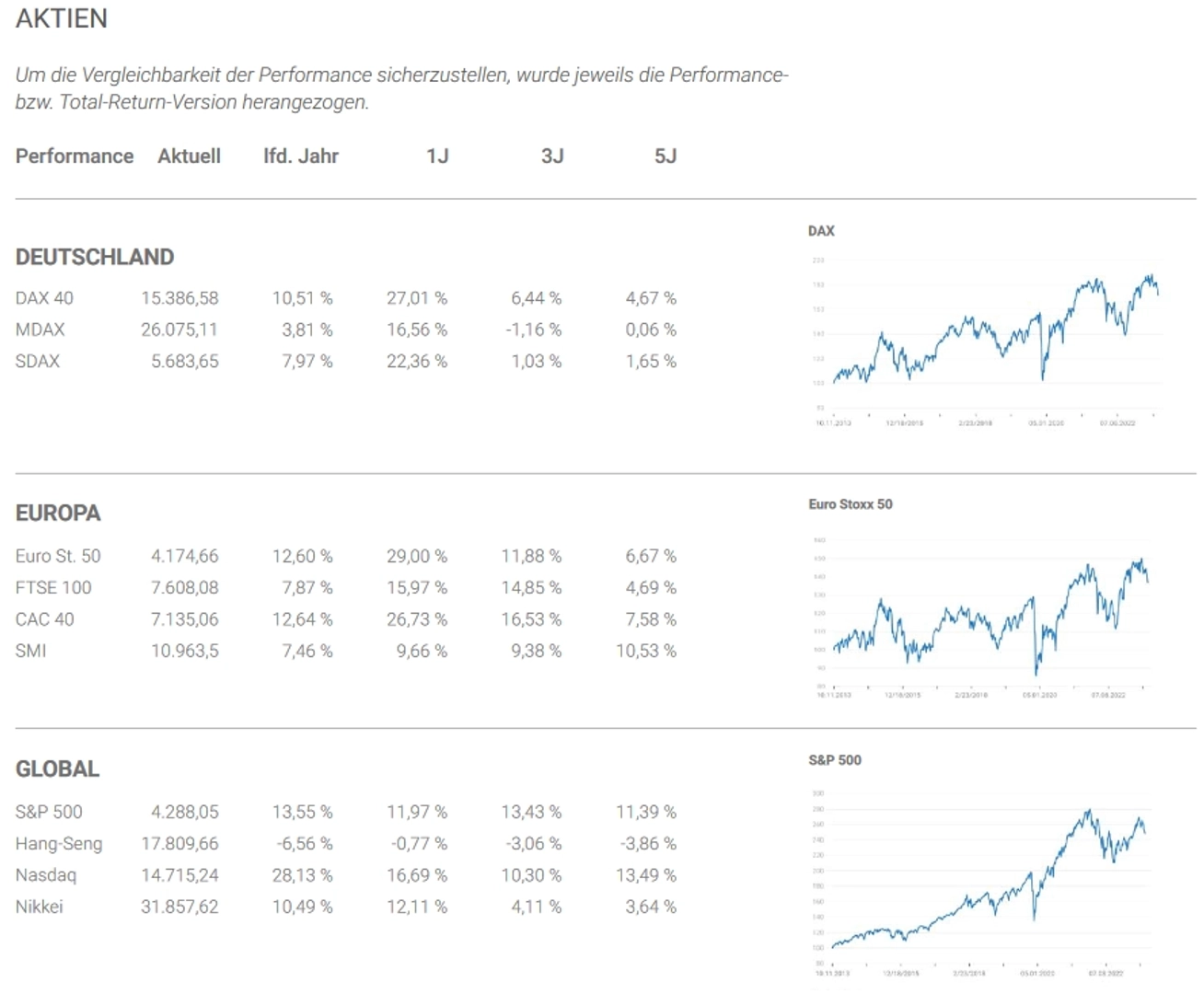

Aktienmärkte: Ein Blick auf den Quartalsverlauf

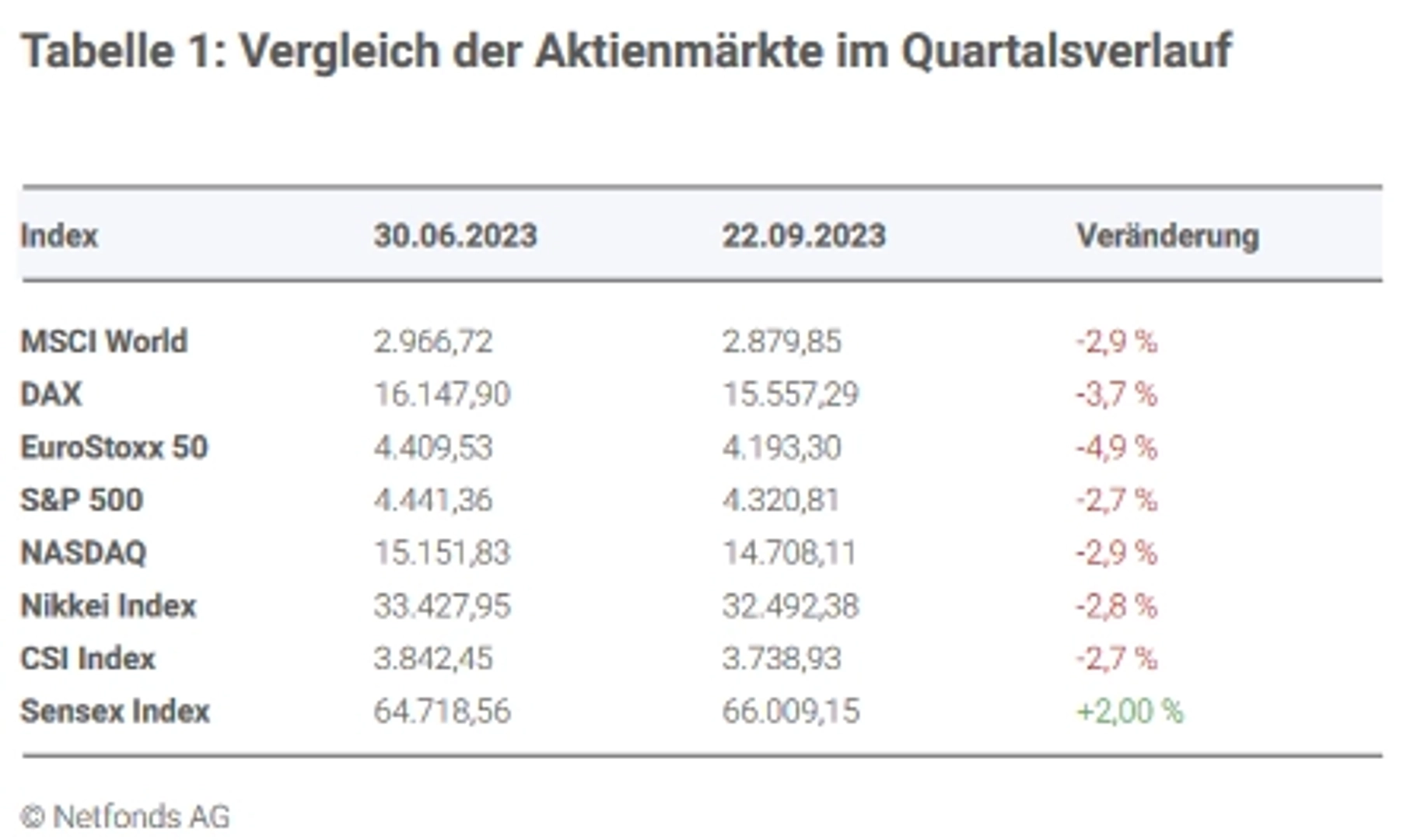

Es kam nach dem zumeist freundlichen Verlauf der Aktienmärkte im ersten Halbjahr 2023 im dritten Quartal 2023 im Zeitverlauf weit überwiegend zu Korrekturen, die in das historische saisonale Muster passen.

Innerhalb dieses Korrekturmodus liefen US-Märkte besser als die europäischen Märkte. Die Vorteile des US-Wirtschaftsraums gegenüber Europa bezüglich der Themen Innovationspolitik, Regulatorik, Energiepolitik, Steuerpolitik und Subventionspolitik wirkten und wirken zu Lasten der Finanzmärkte Europas und zu Gunsten des Marktes USA.

Die Schwäche an Chinas Aktienmärkten war im Quartalsvergleich im internationalen Vergleich uneinheitlich. Sie bewegte sich leicht unterhalb des Niveaus des MSCI World Index. Weiter verfingen Themen wie Chinas Wachstumsvorteile, Zinssenkungspotentiale, Realzins oder konservative Bewertungskriterien nicht. Erkennbar spielten und spielen geopolitische Erwägungen in der Kapitalallokation westlicher Teilnehmer außerhalb der westlichen Einflusssphäre eine belastende Rolle für Chinas Märkte.

Indien, das eine politische Ambivalenz zwischen dem Westen und Osten lebt, setzte an den Aktienmärkten mit einem Anstieg des Sensex Index um 2 % die positivsten Akzente an den größeren internationalen Aktienmärkten im dritten Quartal 2023.

Japan konnte die fulminante positive Outperformance des 1. Halbjahres 2023 im Sommerquartal nicht fortsetzen. Die anhaltende Niedrigzinspolitik und überwiegend positive Konjunkturdaten (relativer Vergleich) wurden am Aktienmarkt nicht weiter mit Aufwärtsmomentum diskontiert.

Fazit: Die Grundtendenz an den Aktienmärkten entsprach mit Ausnahme Indiens dem saisonalen Muster. Die Divergenz bei den Korrekturen und Konsolidierungen reflektierten die zunehmend heterogeneren Standortbedingungen auf dieser Welt. Sie waren und sind Folge der geopolitischen Auseinandersetzungen, die die Kapitalallokation durch die dominanten westlichen Kapitalsammelstellen nachweislich fortgesetzt beeinflusst

Rentenmärkte: Ein Blick auf den Quartalsverlauf

Die westlichen Zentralbanken laufen in ihrer Zinspolitik zum Ende des dritten Quartals nicht mehr im Gleichschritt. Von der US-Notenbank wurde richtigerweise eine Zinspause erwartet, weil längst sowohl am Geld- als auch am Kapitalmarkt positive reale Zinsen etabliert wurden, anders als in der restlichen westlichen Welt. Die EZB lieferte eine weitere Zinserhöhung wider Erwarten der Märkte. Dagegen verweigerten sich unerwarteterweise sowohl die Bank of England als auch die Schweizer Nationalbank einer Leitzinserhöhung per September. Die heterogeneren Handlungsweisen der Notenbanken hatten keinen nennenswerten Einfluss auf die Rentenmärkte. Die Handlungsweisen der Notenbanken lassen aber in der Gesamtheit erkennen, dass der größte Teil der Leitzinsanpassungen hinter uns liegt.

Die Erwartung rückläufigen Inflationsdrucks hat sich im dritten Quartal 2023 moderiert. Auch wegen der höheren Ölpreise zeigt sich das Inflationsbild derzeit hartnäckiger. Noch implizieren die Vorlaufindikatoren (Erzeuger- und Importpreise) perspektivisch rückläufige Verbraucherpreisdaten. Die Implikation ist hinsichtlich aktueller Energiepreisentwicklungen moderater als im Vorquartal.

Fazit: Für die Rentenmärkte in Europa bieten sich im Zuge der voraussichtlichen Zinserhöhungen (aktuell maximal 2 Erhöhungen à 0,25 %) moderat höhere Renditen. Die prozentuale Traktion der Rentenmärkte bezüglich der Leitzinserhöhungen sollte in der Eurozone weiter bei circa 50 % – 60 % liegen. Das entspräche den Erfahrungswerten aus den bisher vorgenommenen Zinserhöhungen des aktuellen Zyklus. In den USA hängt die kurzfristige Entwicklung von dem aktuellen US-Haushaltsstreit ab. Mittel- und langfristig betrachtet stehen die USA am Ende des Leitzinserhöhungszyklus. Ergo sollte sich für die US-Rentenmärkte im Bereich 4,50 % – 4,70 % ein Renditetop ausbilden (10-jährige US-Staatsanleihen).

Devisenmärkte: Ein Blick auf den Quartalsverlauf

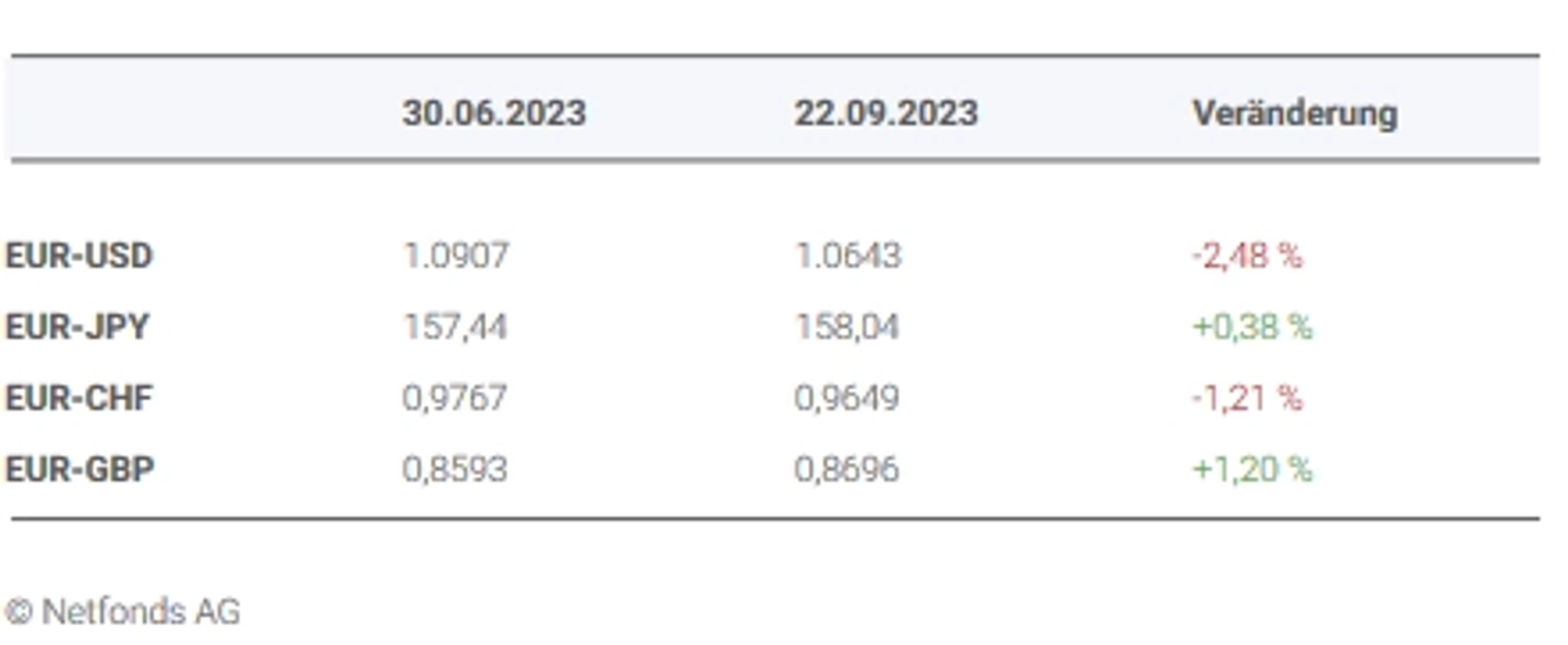

An den Devisenmärkten bestimmten bis Ende des zweiten Quartals 2023 Erwartungen über die weitere Zinspolitik der Notenbanken zu großen Teilen das Geschehen. Das hat sich im dritten Quartal trotz unerwarteter Wendungen der Zentralbankpolitiken verändert. Die Volatilität nahm zwischen den westlichen Hauptwährungen deutlich ab.

Im dritten Quartal 2023 konnte der Euro seine vorherige Stärke gegenüber dem US-Dollar nicht halten und hat sukzessive Boden verloren. Im Hinblick auf die Zinsdifferenz, die konjunkturelle Differenz als auch die des Aspektes der Standortqualität und der realen Kapitalströme (Investition in den USA durch Europa auch durch IRA-Programm) ist die Widerstandskraft des Euros bemerkenswert.

Gegenüber dem japanischen Yen gab es für den Euro nur geringfügigen Bodengewinn. Der Euro markiert derzeit die höchsten Bewertungen seit circa 15 Jahren.

Gegenüber dem britischen Pfund und dem Schweizer Franken ergaben sich keine signifikanten Veränderungen.

Fazit: Der Mangel an Volatilität wirft Fragen auf, da sich strukturelle Veränderungen zu Lasten der Eurozone ergeben, die derzeit nicht diskontiert werden. Ebenso ist die Zinssensibilität unausgeprägter als noch im zweiten Quartal 2023. Der aktuelle Status relativer Stabilität unter den westlichen Hauptwährungen erscheint in einem historischen Kontext Qualitäten einer Anomalie aufzuweisen.

Folker Hellmeyer

Chefvolkswirt der Netfonds AG

Marktüberblick

Jetzt unseren Marktbericht Q3/2023 kostenlos herunterladen!

Wichtiger rechtlicher Hinweis

BildquellenCopyright: Shutterstock

Copyright/Quelle/Zuerst erschienen bei: www.netfonds.de